家族信託

家族信託~家族信託による事前準備で円滑な資産継承を~

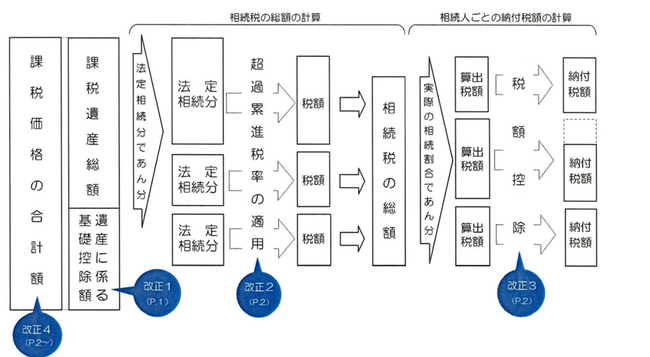

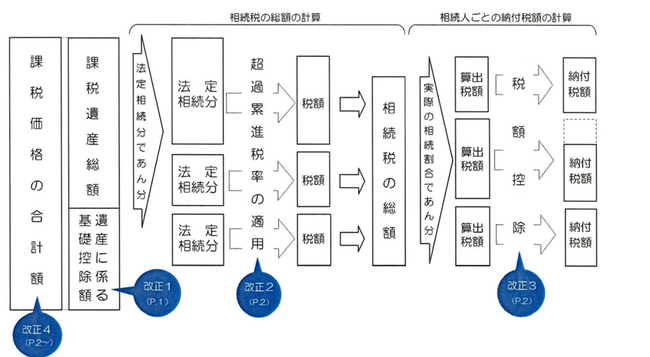

相続税の仕組みと改正税制

人が死亡すると、その人が所有していた財産は配偶者や子どもなどが相続します。

相続税は、この財産の移転にともなって課税される税金です。

相続税を納める義務がある人は、相続、遺贈または死因贈与によって財産を取得した人で、相続する遺産総額が一定額を超える場合に、申告して納税することになっています。

その一定額とは、 3,000万円+600万円×法定相続人の人数 です。

これを遺産にかかる 基礎控除額 といいます。

| 基礎控除の圧縮 |

(従来) 5,000万円+1,000万円×法定相続人 → 前年の6割に圧縮 |

| 相続税の税率 |

最高税率を50%から、55%へ引上げし、8段階の税区分へ |

たとえば、相続人が三人いて、相続財産が1億円とすると、基礎控除額は上の算式により

4,800万円になります。ですから、遺産額が基礎控除額を超えることになり、

5,200万円分について相続税がかかってくることになります。

小規模宅地の特例

小規模宅地等の特例範囲の拡大

被相続人若しくは被相続人と生計を一にしていた被相続人の親族(以下「被相続人等」といいます。)

の事業の用に供されていた土地若しくは土地の上に存する権利 (以下「宅地等」といいます。)又は被相続人等の居住の用に供されていた宅地等のう ち一定の面積までの部分(以下「小規模宅地等」といいます。)については、相続税の課税価格に算入すべき価額の計算上、次下図の表に掲げる区分ごとにそれぞれ に掲げる割合を減額します。

なお、相続時精算課税に係る贈与によって取得した宅地等については、この特例 の適用を受けることはできません。

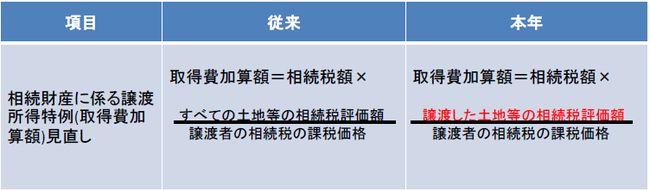

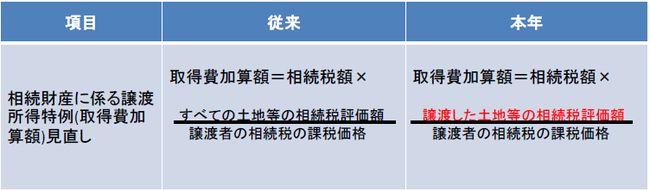

※「相続財産に係る譲渡所得の特例」の改正 相続が発生してから3年以内に土地を売却した場合の優遇的な税制が見直されるため、土地資産家の資産対策・資産の組み換え戦略に影響を及ぼすものと考えられます。