法人を活用したい方

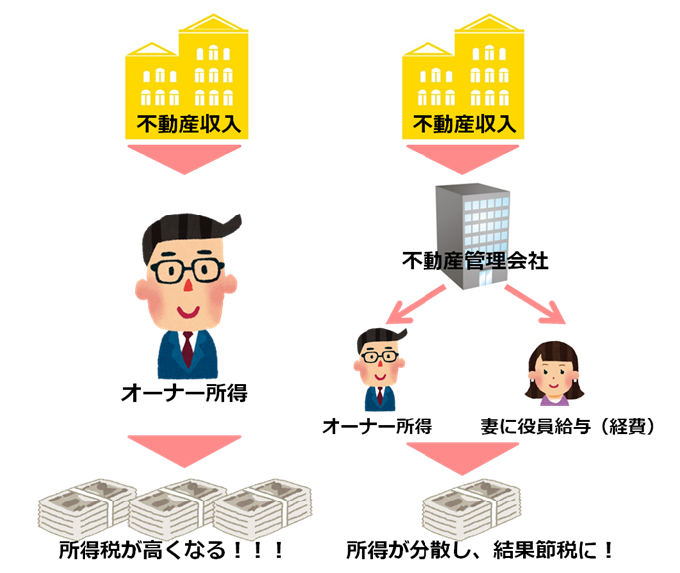

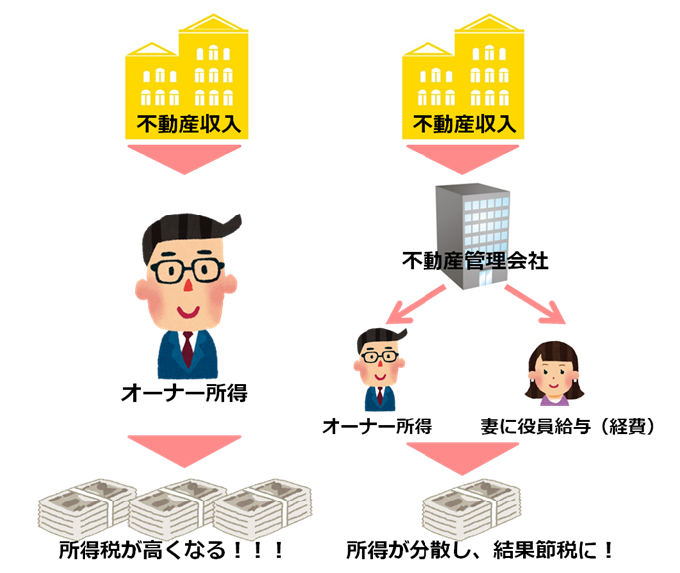

法人化することで、多くの節税メリットを享受することが出来ます!お金の頂き方を変えるだけで簡単に節税することが出来るのです。

※この図の詳細は下部に記載しております。

不動産所得のある方は、会社を設立した場合にいくつか方法があり、それぞれにメリットがあります!

会社設立サポートメニュー

|

|

不動産賃貸業の法人化による節税とは?

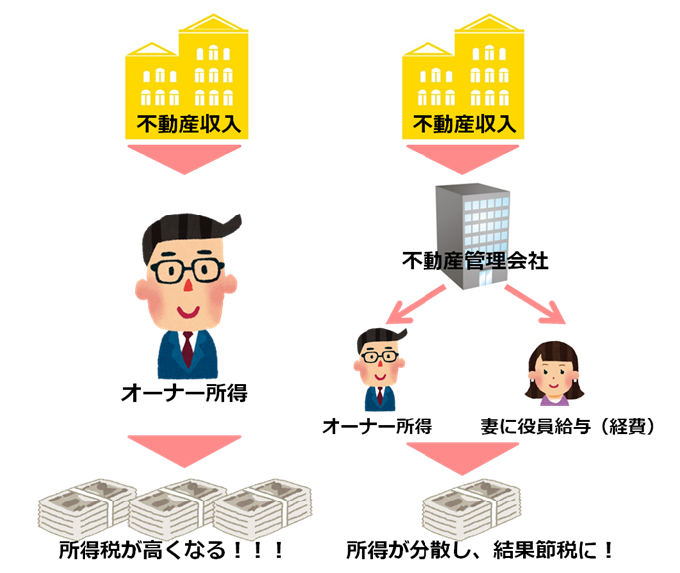

不動産の賃貸事業を法人化することにより、個人の不動産所得の一部

または全部を不動産管理法人の収入として、節税をすることが出来ます。

または全部を不動産管理法人の収入として、節税をすることが出来ます。

更に、法人にすると役員報酬として親族へ給与を支払うことが可能となります。

この方法により賃料収入にかかる所得を個人と法人とに分散することで、個人においては所得税の税率の低下、法人においては所得税より低率な法人税の納付に繋がります。

※イメージ図

法人化するメリット

1. 必要経費としての計上を増やすことが出来る

2. 家族を管理法人の役員・従業員とし、給与を支払うことで所得分散を行うことが出来る

3. 不動産オーナー自身も管理法人から給与を受けることで給与所得控除を受けることが出来る

4. 個人事業よりも法人の方が経費として認められる支出の範囲が広いため、個人の所得税より法人税を支払った方が納税額にメリットが生じる

5. 物件の所有権を移転させず設立することが出来る為、導入が難しくない

6.法人税制上のメリットを活用出来る

7.相続税を節税出来る

法人化をご検討されている方は、当事務所にご相談下さい!

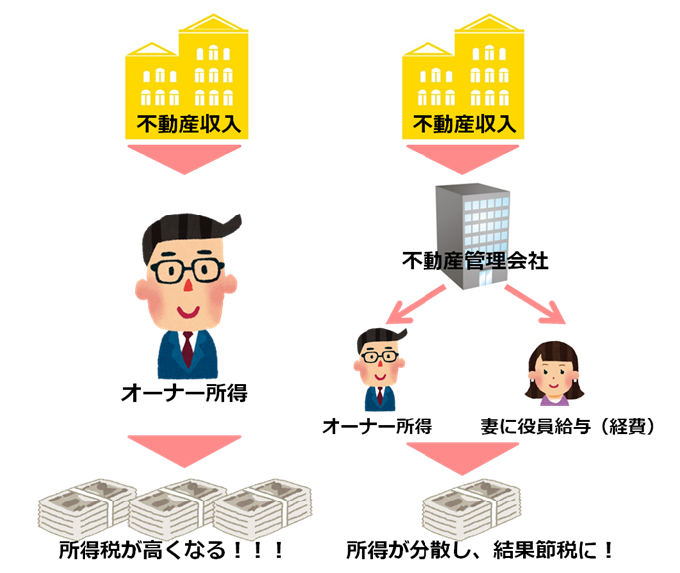

節税事例(サラリーマン大家さんの場合)

(例)不動産所得330万円、給与所得680万円⇒合計1,010万円の収入がある場合

不動産管理会社を設立することにより、賃料収入にかかる所得を個人と法人とに分散する事が出来ます。したがって、個人においては所得税の税率の低下、法人においては所得税より低率な法人税の納付に繋がります。

結果として個人法人と全体での納税額が減ることになります。

また、法人化して、奥様や両親などを役員にして役員報酬を支払えば、青色専従者給与の必要経費と同じ効果があります。

つまり、所得の分散によりご本人の所得税の税率が下がり、奥様や両親等が給与所得控除を使用する結果、全体では節税になるのです。